本コンテンツには、紹介している商品(商材)の広告(リンク)を含みます。

※ただし、当サイト内のランキングや商品(商材)の評価は、当社の調査やユーザーの口コミ収集等を考慮して作成しており、提携企業の商品(商材)を根拠なくPRするものではありません。

確定申告とは、源泉徴収などで納めた税金が年間所得金額に基づいて計算した所得税よりも多いときに、国税局に申告することで還付が受けられるものです。実は、家を売却した場合も確定申告が必要であることをご存知でしょうか。

中には、「家を売却して損失がでたのに確定申告するの?」と思う人もいるでしょう。しかし、損失がでた人も申告することで節税できるため、メリットがあると言えます。そこで今回は、初めて家を売却した人向けに、確定申告方法の流れや活用すべき特例などについてご紹介します。

【これから家を売却する方はこちらの記事もおすすめ】

▶不動産売買する前に学ぶ|売却の流れ・業者の選び方・税金について

▶不動産売買の仲介ってどんなもの?仲介を依頼したい人のための全知識

▶不動産売却における一括査定サイトの仕組みと賢い利用方法

不動産がいくらで

売れるか簡単にわかります。

- 提携社数1,500社以上

- 最大6社に同時依頼

- 全国対応

複数社が無料一括査定。一番条件の良い会社が見つかります。

確定申告が必要なケース|譲渡所得と譲渡損失

家を売却した後に確定申告が必要なケースは主に、譲渡所得と呼ばれる「利益」がでた場合だと言われています。ところが、家を売却したときに損失が出たことを言う「譲渡損失」の場合でも確定申告をすれば節税できるためお得です。

譲渡所得

「譲渡所得」とは、所得税のひとつで家や土地など個人の資産を譲渡することによって得た利益のことを言います。譲渡所得が出た場合、確定申告をしないと延滞税が加算されることとなるため注意が必要です。

譲渡損失

「譲渡損失」とは、家の売却価格が住宅ローン残債よりも安い価格だったときの損失を言います。譲渡損失は、売却年分の確定申告を行うことで損失分の控除が受けられます。

申告しないと税務署から問合せがくることも

家を売却したとき、損失が出たから確定申告しないという人もいます。その際、税務署から問合せがくるかもしれません。この場合、利益ではなく損失が生じたことを説明し、必要に応じて売買契約書の内容を回答すれば、罰を受けるなどの問題はないでしょう。

居住用と投資用でも申告は必要なのか

家の売却は主に、持ち主が住むための「居住用」と、人に貸して家賃などの利益を得る「投資用」があります。どちらの場合も売却した際は確定申告をしなければなりません。つまり、区分によって確定申告の有無は変わらないということです。

確定申告をしなかった場合|延滞税の加算

譲渡所得を得た人が確定申告をしなかった場合、延滞税が加算されます。ちなみに、延滞税の割合は納付期限から支払い完了までの経過期間によって変わります。以下に経過期間が2ヶ月未満の場合の延滞税割合をまとめました。

ちなみに経過期間が2ヶ月以上の場合は、年14.6%の延滞税が発生します。ただし、平成26年1月1日以降は年「14.6%」または「特例基準割合+7.3%」のどちらか低い方の割合が適用となります。

納付期限からの経過期間が2ヶ月未満の場合の延滞税割合

| 納付期限 | 延滞税の割合 |

| 平成29年1月1日~平成29年12月31日まで | 2.7% |

| 平成27年1月1日~平成28年12月31日まで | 2.8% |

| 平成26年1月1日~平成26年12月31日まで | 2.9% |

| 平成22年1月1日~平成25年12月31日まで | 4.3% |

| 平成21年1月1日~平成21年12月31日まで | 4.5% |

| 平成20年1月1日~平成20年12月31日まで | 4.7% |

| 平成19年1月1日~平成19年12月31日まで | 4.4% |

| 平成14年1月1日~平成18年12月31日まで | 4.1% |

| 平成12年1月1日~平成13年12月31日まで | 4.5% |

引用元:国税庁

家の売却で利益がでた場合の確定申告

まずは、家の売却をして利益が出た場合の確定申告で必要な知識を確認していきましょう。課税対象となる税の種類は「家の売却に課される税の種類」を、具体的な確定申告方法は「不動産売却で確定申告が必要な人の対象条件と申告の方法と手順」をご覧ください。

必要書類

確定申告に必要な書類は以下のとおりです。譲渡所得の内訳書の他に、分離課税用の確定申告書・確定申告書B様式を記載します。このとき、家を2つ売却した場合は、2枚分記載します。上記の書類の他に家の売買を証明する書類が必要となります。

- 譲渡所得の内訳書

- 分離課税用の確定申告書

- 確定申告書B様式

- 家を売却したときの売買契約書

- 家を購入したときの売買契約書

- 家を購入・売却にかかった費用の領収書(仲介手数料・印紙税など)

課税譲渡所得金額の計算方法

次に、課税譲渡所得金額の計算方法を確認していきましょう。計算式を以下にまとめました。計算方法とあわせて、「土地売却の税金は所得税と住民税と印紙税の3つ | 課税額の求め方まとめ」も確認しておくことをおすすめします。

譲渡価額 -(取得費+譲渡費用)- 特別控除額(一定の場合)= 課税譲渡所得金額

| 譲渡価格 | 取得費 |

売った土地や建物を買い入れたときの購入代金(建物は減価償却費相当額を控除します。)や仲介手数料などの合計額です。 実際の取得費の金額が譲渡価額の5%に満たない場合は、譲渡価額の5%相当額を取得費として計算することができます。 |

| 譲渡費用 | 1仲介手数料、2測量費など土地や建物を売るために直接要した費用、3貸家の売却に際して支払った立退料、4建物を取壊して土地を売ったときの取壊し費用などです。 | |

| 特別控除額 |

収用などのとき:最高5,000万円 自分の住んでいる家屋と土地を売ったとき:最高3,000万円 |

|

| 課税譲渡所得金額 | ||

参考:国税局

3,000万円の特別控除の特例について

家を売却して利益が出た場合、控除を上手く利用することで節税できます。そのひとつが、3,000万円の特別控除です。その名の通り、3,000万円分の控除が受けられるというものです。ちなみに譲渡所得が3,000万円に満たない場合、控除の限度額は譲渡所得分となります。

【控除が受けられる条件】

- 本人が暮らしていた

- 売り手と買い手の関係が家族ではない

- 2年以内に不動産譲渡所得に関わる特例や控除を受けていない

【譲渡所得の算出方法】

譲渡価額-(取得費+譲渡費用)= 譲渡所得

家の買換え特例について

マイホームの買換えが目的で家を売却した場合、3年以内に新しい家を購入すれば、その購入価格を譲渡所得の控除に含めることができます。ただし、この特例を受けるためには以下の条件に該当しなければなりません。

【控除が受けられる条件】

- 売却する不動産の住居期間が10年以上で売却年の1月1日に建物・土地の所有期間が10年を超えている

- 売却年の1年前から翌年までの3年の間に移住先の新居を購入している

- 売却価格が1億円以下である

軽減税率の特例

家の買換え特例と同じく、マイホームの所有期間が10年を超えている場合は、軽減税率の特例が受けられます。この特例は、課税長期譲渡所得金額に応じて所得税と住民税が以下の割合になるというものです。

| 課税長期譲渡所得金額 | 所得税 | 住民税 |

| 6,000万円まで | 10% | 4% |

| 6,000万円以上 | 15% | 5% |

【関連記事】

土地の売却時にかかる税金の計算方法と節税に繋がる6つの特別控除

家の売却で損失がでた場合の確定申告

続いて、家の売却で損失がでた場合の確定申告に必要な知識を確認しましょう。譲渡所得がでたときの申告内容とは少し異なるため、誤りのないように注意してください。また、譲渡損失がでたときに使える特定についてもまとめました。

必要書類

譲渡損失がでたときの確定申告書類は、譲渡所得がでたときに必要な書類と異なります。確定申告書の提出はどちらも変わりませんが、その他用意すべきものは違いますので注意しましょう。

- 確定申告書B様式

- 居住用財産の譲渡損失の金額の明細書

- 居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書

- 登記事項証明書

- 売買契約書

- 住民票の除票

譲渡損失金額の計算方法

譲渡損失金額は、以下の計算式で算出することができます。譲渡所得額を算出する計算式とは異なりますので間違いのないようにしましょう。

【譲渡損失金額の算出方法】

譲渡損失金額=売却した不動産の購入価格—(売却した不動産購入時の諸経費+売却した不動産の売却価格)

マイホームを買換える場合の特例1

譲渡所得を得た場合と同様に、家を売却した年の前年と翌年を含めた3年以内に居住用の新しい家を購入すれば、購入価格を譲渡所得の控除額に含めることが可能です。

【必要書類】

- 登記事項証明書(原本)

- 住宅借入金等の残高証明書

参考:マイホームを買換えた場合に譲渡損失が生じたとき|国税庁

マイホームを買換える場合の特例2

逆に、家の売却のみでマイホームの買換えがない場合でも、譲渡損失額を損益通算及び繰越控除することが可能です。

参考:住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき|国税庁

確定申告書の書き方

次に確定申告書の書き方について確認していきましょう。申告時期や提出先などの知識も以下にまとめましたので、しっかりと頭にいれておくことをおすすめします。

申告時期

確定申告は売却年の翌年2月16日〜3月15日(土日・祝日の場合はその翌日)が申告時期となります。例えば、2019年に家を売却した場合、2020年の2月16日〜3月15日に確定申告をするということです。申告漏れのないよう注意しましょう。

確定申告の流れと提出方法

確定申告の流れはとてもシンプルです。まず、売買契約書などを元に確定申告書を作成し、あなたが住んでいる地域を管轄している税務署に提出するだけです。ちなみに確定申告は、直接税務署に出向いて提出する方法の他に、郵送やe-taxを利用しての提出が可能です。

書き方

確定申告書の書き方について確認していきましょう。譲渡所得の内訳書・分離課税用の確定申告書・確定申告書B様式の書き方見本をまとめました。

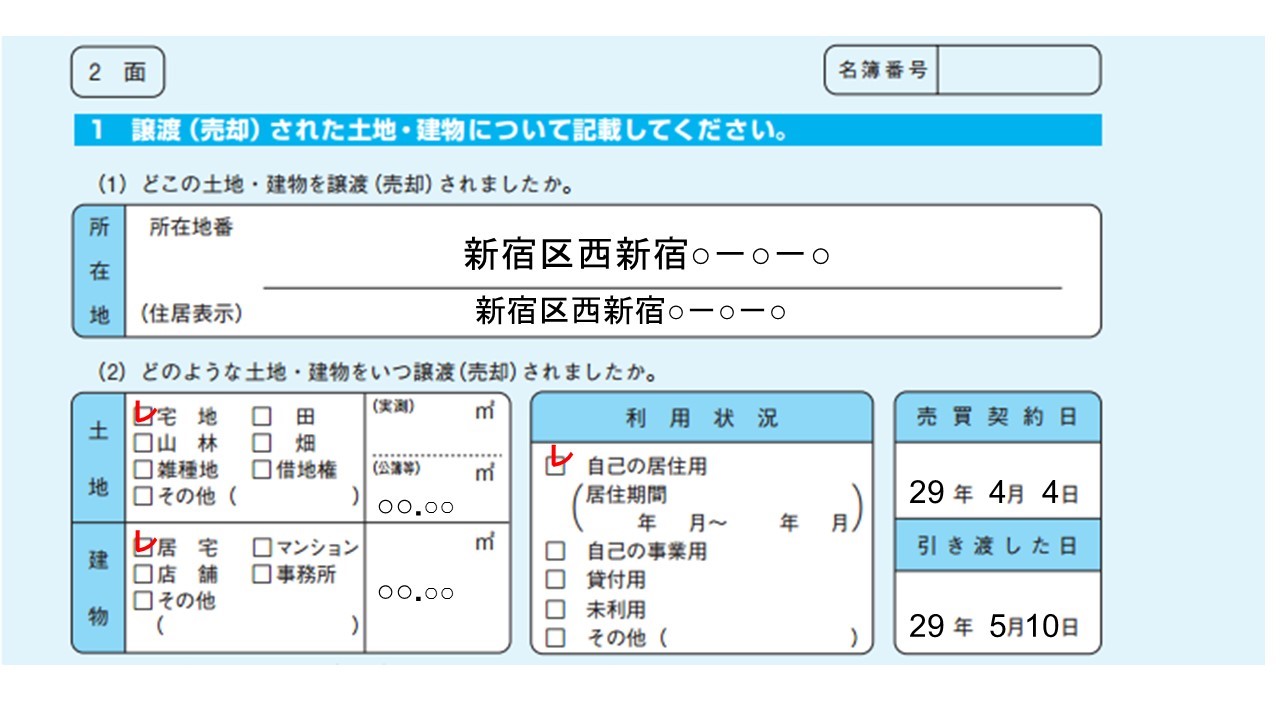

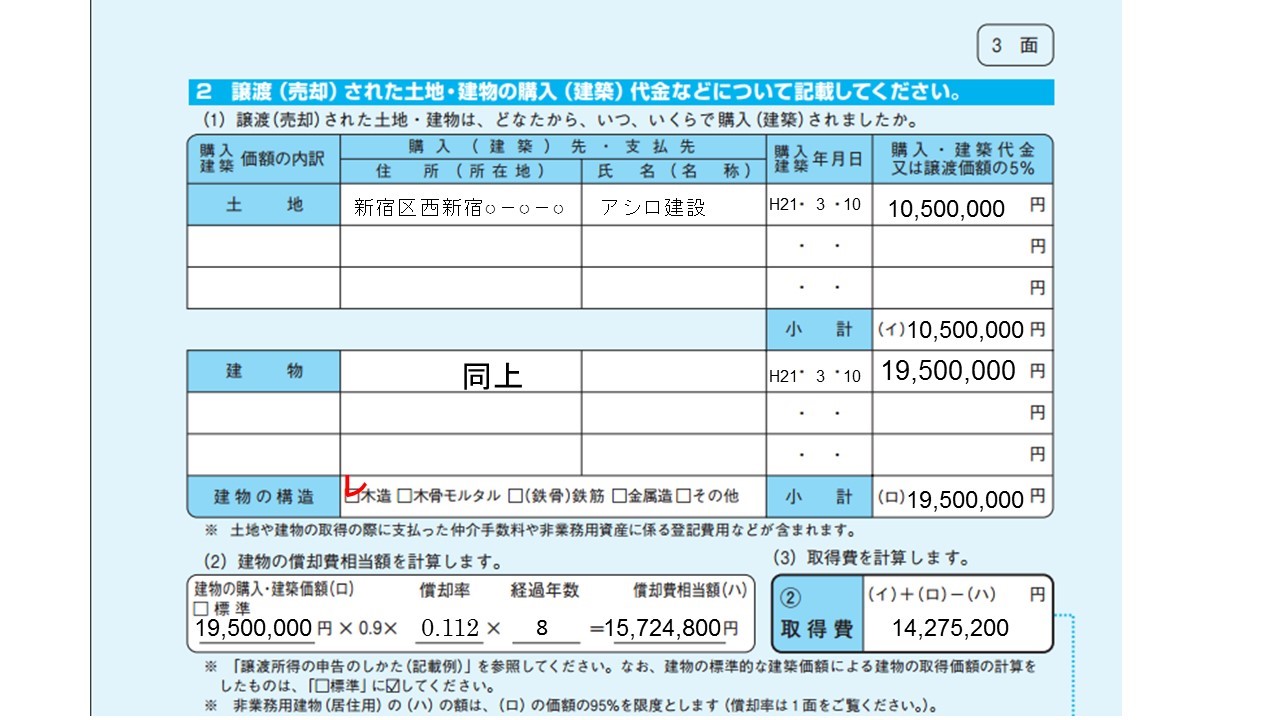

譲渡所得の内訳書

まず始めに名前や家の売買契約日など、基本的な情報を記載していきます。引き渡し日などについては、売買契約書に記載された日付を記入すれば問題ありません。

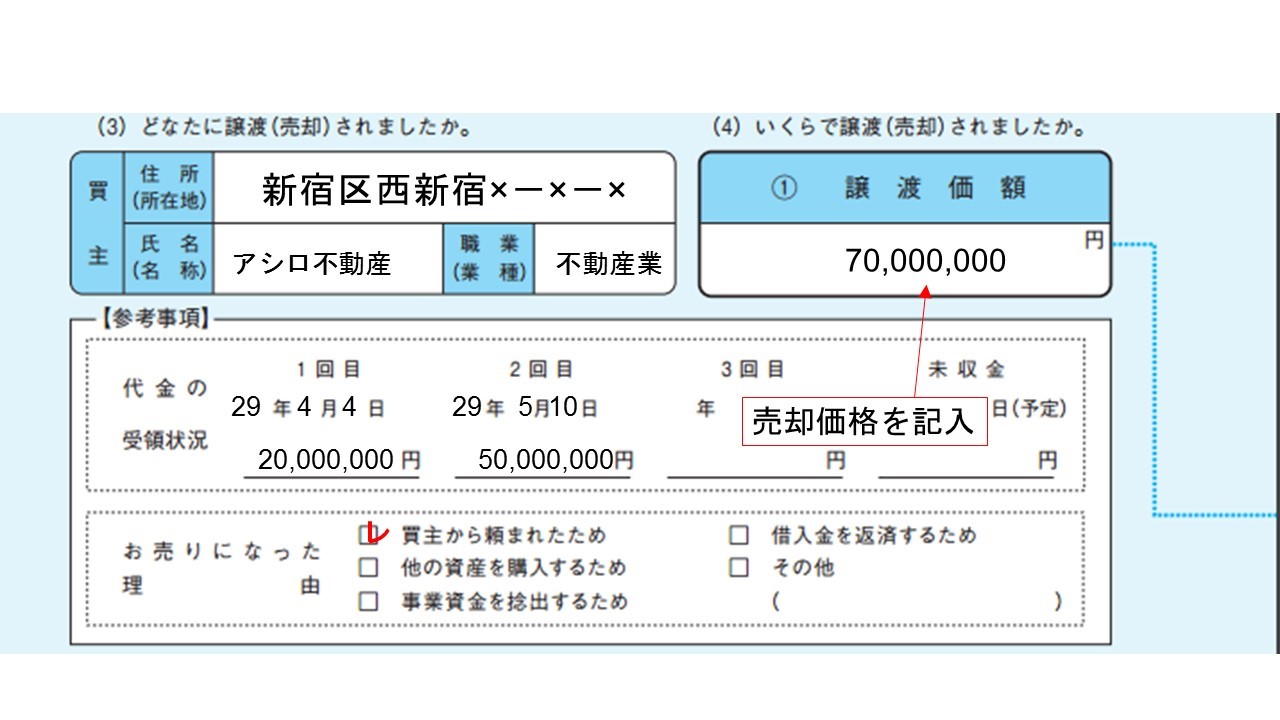

次に、譲渡額や、買い主の情報を記載していきます。

戸建てなどで土地と建物を売却したときは、それぞれ分けて金額を記載します。

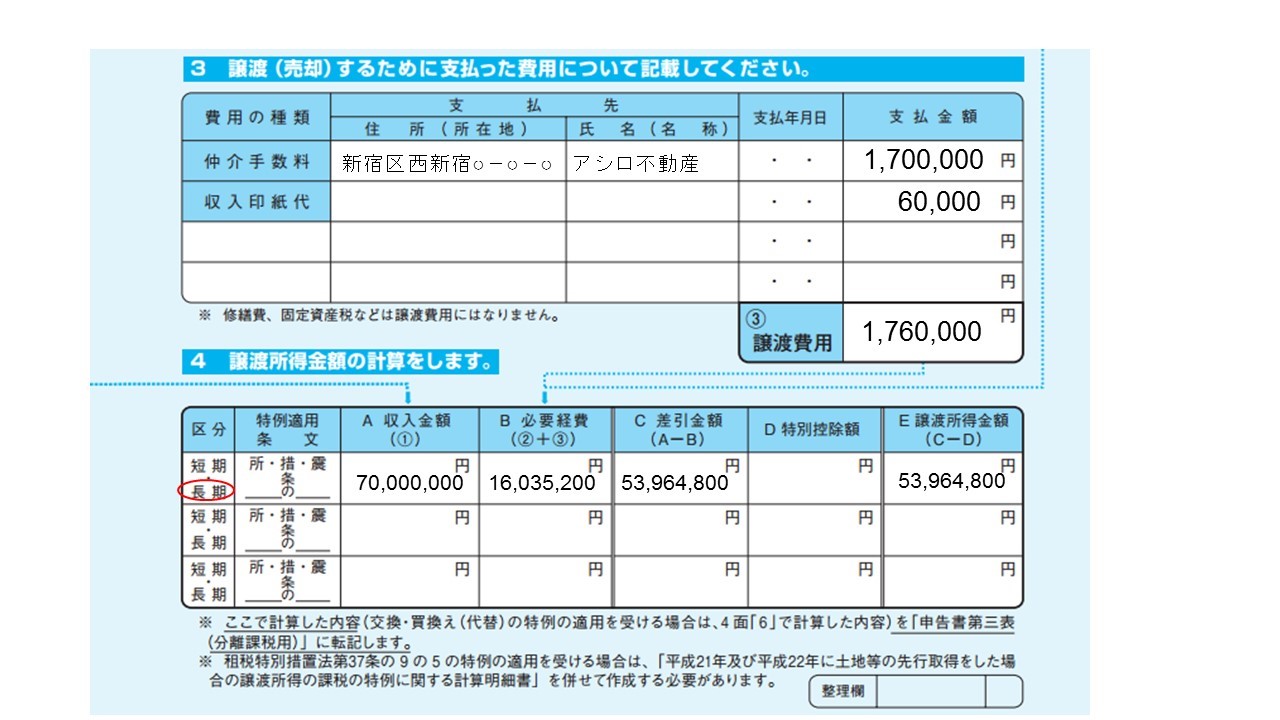

媒介契約を結んだ不動産会社に支払った仲介手数料や、売買契約書の作成にかかった収入印紙代金を「費用の種類」欄に記載します。最後に、譲渡価格を収入金額の欄に、取得費や仲介手数料などの経費を足したものを必要経費に記載してください。

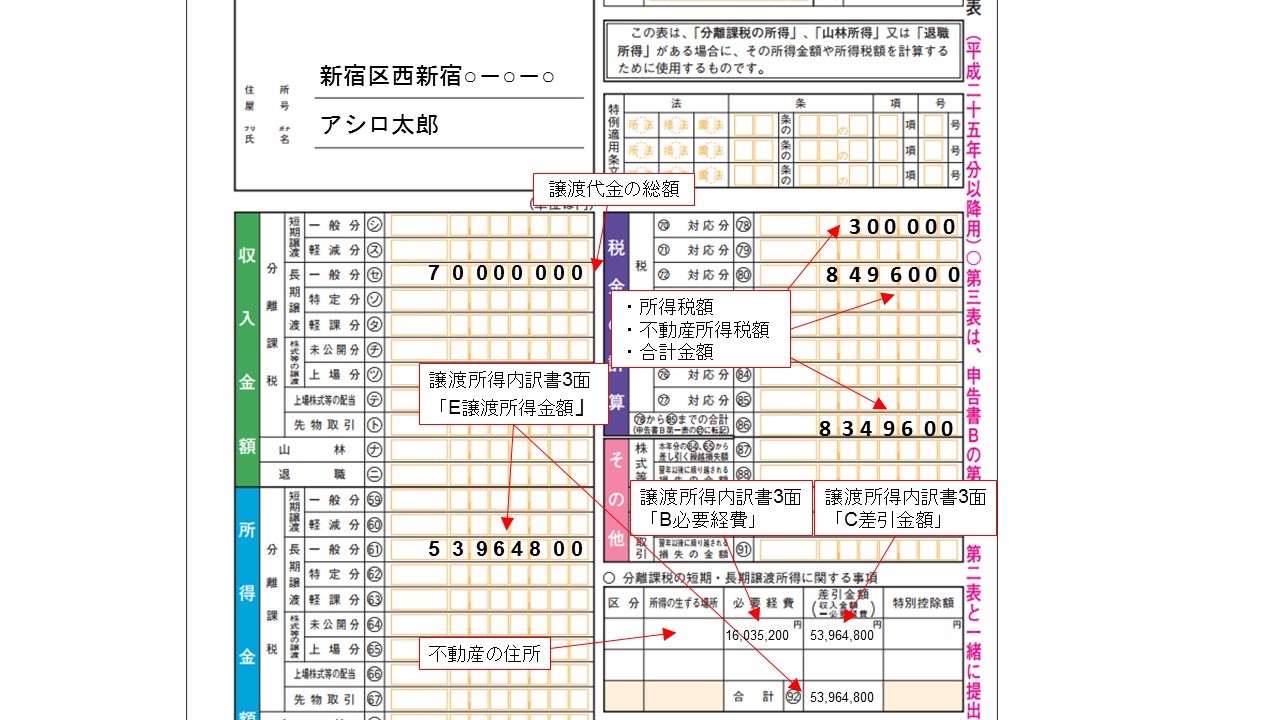

確定申告書B様式

確定申告書の書き方について以下に見本図を載せました。下図を参考に書類の作成をしていただければと思います。

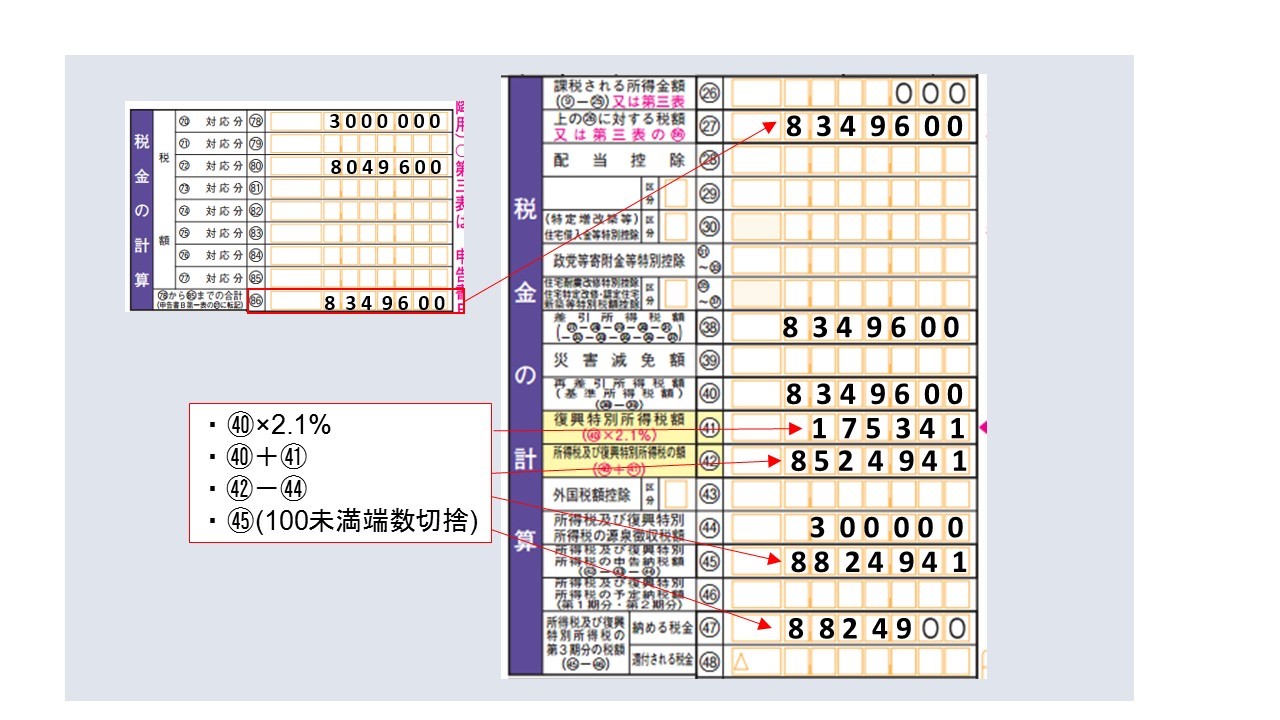

分離課税用の確定申告書

分離課税用の確定申告書の書き方見本を下図に載せました。見本内容を参考に書類作成してみてください。

まとめ

家を売却したとき、利益が出た場合のみ確定申告が必要といった認識を持っている人も少なくありません。しかし実は、損失が出た場合も確定申告をすれば節税などのメリットがあると分かりました。家を売却したときは忘れずに確定申告をしましょう。

【これから家を売却する方はこちらの記事もおすすめ】

▶不動産売買する前に学ぶ|売却の流れ・業者の選び方・税金について

▶不動産売買の仲介ってどんなもの?仲介を依頼したい人のための全知識

▶不動産売却における一括査定サイトの仕組みと賢い利用方法

不動産の売却を検討中の方へ

不動産を売却する際は、あなたの不動産を得意とする会社に依頼することが大切です。

不動産会社探しで役立つのが「一括査定サイト」です。

一括査定サイトを使って不動産会社を効率よく探す

不動産の一括査定サイトは、ネット上で一度に複数の不動産会社に無料で査定依頼ができるというものです。

一括査定サイトを使うことで、個別に不動産会社に連絡するよりも格段に効率よく依頼できるうえ、各社の比較を通じて、自分に合った不動産会社が見つけやすくなります。

よくある疑問

Q.まだ売却時期が決まっていないが、査定してもらえる?

A.査定してもらえます。査定結果を見てから、売却時期の検討を始めても問題ありません。

Q.住宅ローン完済前だが、売却できる?

A.売却できます。ただし、売却の完了時に住宅ローンの残額を一括返済することが条件になります。そのため、まずは査定を受けて住宅ローンの完済が可能かどうかを確かめましょう。

おすすめの一括査定サイトはこの6つ|組み合わせ例も紹介

「信頼性」「運営歴」「利用者数」の観点からおすすめできる6つの一括査定サイトをご紹介します。

☑所有不動産の種別・所在地の査定が得意な不動産会社を無料紹介

☑不動産の価格相場がわかるので、正しい価値判断が可能

☑査定後、適正価格での不動産売却も可能

いますぐ査定してみる

| サイト名 | 長所/弱点 | 提携不動産会社 | 対応エリア |

利用者数 /運営開始年 |

||

| 【おすすめ度】 ★★★★★  公式サイトへ |

【長所】 ・業界で最も運営歴が長く信頼感アリ ・NTTグループの運営で情報保護も含めて安心 【弱点】 ・大手で参加していない会社がある |

約1,500社 | 全国 | 約1,000万人 /2001年 |

||

| 【おすすめ度】 ★★★★★  公式サイトへ |

【長所】 ・超大手6社のみの参加で安心感抜群 ・最大手3社に一括査定が依頼できる唯一のサイト 【弱点】 ・人口が少ない地域は未対応の可能性あり |

6社 ・三井不動産リアルティ ・住友不動産販売 ・東急リバブル ・野村不動産ソリューションズ ・三菱地所ハウスネット ・小田急不動産 |

全国 ※一部未対応 |

年間成約件数11万件以上 /2016年 |

||

| 【おすすめ度】 ★★★★★  公式サイトへ |

【長所】 ・業界トップクラスの知名度を誇るSUUMOに物件情報を掲載できる ・電話番号を入力しなくても査定依頼が可能 【弱点】 ・競争相手となる物件もSUUMOには多く掲載されている |

約2,000社 | 全国 | 非公開 /2009年 |

||

| 【おすすめ度】 ★★★★☆  公式サイトへ |

【長所】 ・利用者数1,000万人以上は業界No.1 ・参加不動産会社数は約1,600社でこちらも業界屈指 【弱点】 ・運営歴が浅く、サポートはやや少なめ |

約1,600社 | 全国 | 1,000万人以上 /2014年 |

||

| 【おすすめ度】 ★★★★☆  公式サイトへ |

【長所】 ・地元密着型の不動産会社が幅広く参加 ・不動産ポータルサイトならではの情報の充実度 【弱点】 ・大手で参加していない会社がある |

約1,700社 | 全国 | 約470万人 /2009年 |

||

| 【おすすめ度】 ★★★★☆  公式サイトへ |

【長所】 ・「イエローカード制」で悪徳業者を徹底排除 ・「お断り代行サービス」など各種サポート体制が充実 【弱点】 ・大手で参加していない会社がある |

約1,000社 | 全国 | 400万人以上 /2007年 |

||

さらに、ご自身の住まいに合わせて、一括査定サイトを組み合わせて利用するのが上手な使い方です。

1つの一括査定サイトで依頼できる不動産会社の数は限られていますが、複数の一括査定サイトを組み合わせて使えば、より多くの不動産会社を比較できるようになるので、自分に合った会社が見つかる可能性が高まるでしょう。

以下でおすすめの組み合わせ例をご紹介していますので、参考にしてください。

| 3大都市圏などの大都市部 | それ以外の地域 |

公式サイトへ +  公式サイトへ +  公式サイトへ |

公式サイトへ +  公式サイトへ +  公式サイトへ |

| ポイント | ポイント |

| 万能型の「HOME4U」でまずは有力な不動産会社をキープ。大手特化の「すまいValue」と地場企業に強い「SUUMO」でさらに比較対象を増やすのがおすすめ。 | 1つのサイトで候補に挙がる社数が少ない可能性があるため、提携社数の多い3サイトを組み合わせて選択肢を広げるのがポイント。 |

ちなみに、首都圏や関西の物件査定であれば、SRE不動産の利用もおすすめです。SRE不動産はソニーグループの不動産会社で、売主のみを担当する「売却エージェント制」を敷いており、100%売主の味方になってくれることから、非常に高い顧客満足度を誇っています。一括査定ではありませんので、上記の一括査定サイトで査定依頼することになった不動産会社にプラス1社、といった使い方もしやすいのが魅力です。

公式サイトへ

【対応エリア】東京・神奈川・千葉・埼玉・大阪・兵庫・京都・奈良

一括査定サイトについてより詳しく知りたい方は、こちらの記事をご覧ください。

不動産がいくらで

売れるか簡単にわかります。

- 提携社数1,500社以上

- 最大6社に同時依頼

- 全国対応

複数社が無料一括査定。一番条件の良い会社が見つかります。